●経理込理のポイント

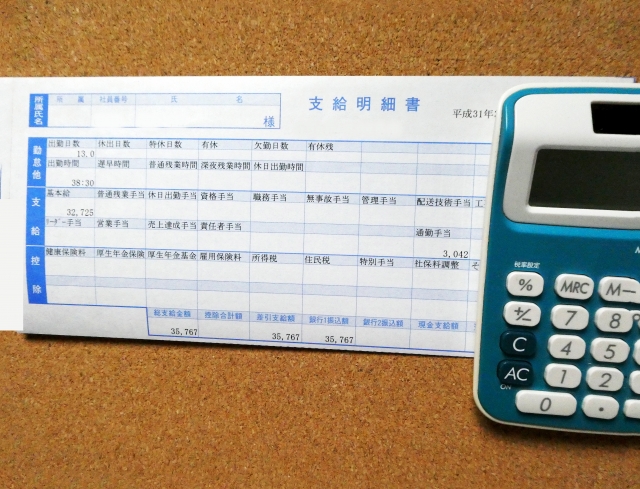

給料の支給が済んだら、賃金台帳に支給額や社会保険料の金額、所得税の金額などを転記しましょう。税務署の源泉徴収簿の書式を利用しても良いのですが、住民税や非課税交通費の記入欄がなく使い勝手が悪いので、Excelで作成すると良いでしょう。

●消費税の税区分

給料の支給額には、原則として消費税が課税されません。ただし、通勤手当のうち、通勤に通常必要であると認められる部分の金額は、消費税が課税されます。税区分が「課税仕入(10%)」になっているか、消費税が自動計算されているか確認しましょう。所得税が非課税とされる通勤手当には、月額10万円までと、限度額が設けられていますが、消費税については限度額が設けられていません。したがって、限度額を超えたため、所得税が課税される通勤手当についても、消費税が課税されますので注意してください。

●税務署はここをチェックする

扶養控除等申告書は、毎年、最初に給料の支払いをうける日の前日までに会社に提出することになっています。税務署の調査官は、甲の税額表で所得税を控除している人の扶養控除等申告書がきちんと保存されているかチェックをします。もし保存されていないと、税務署は甲の税額表の使用を認めず、乙の税額表で計算した源泉税との差額を追徴課税します。

最近、扶養控除等申告書の保存漏れによる追徴課税が非常に多く発生しています。社長さん自身の扶養控除等申告書の保存がないので追徴課税されたというようなことにならないよう気をつけください。

●こうすればもっと簡単に経理ができる

従業員がひとり、ふたりと少人数の時には負担に感じなかった給与計算も、従業員の数が増えるにしたがって、大変な作業になってきます。従業員の数が5人を超えたら、Excelを使って給与計算を行うとよいでしょう。従業員の数が10人を超えたら市販の給与計算ソフトを使って給与計算を行うと良いでしょう。

市販の給与計算ソフトは、弥生など会計ソフトのメーカーから、安くて使いやすいものが発売されています。

当事務所では、会計ソフトの導入支援を行っています。

会計ソフトで入力なんて不安と思われる方もいらっしゃると思いますが当事務所でしっかりとサポートしますので安心してください。

実際会計ソフトを導入された方のほとんどが、ソフトを導入して良かったとおっしゃっています。

改正電子帳簿保存法は2022年1月に施行

電子帳簿保存法とは、国税に関する帳簿や書類(国税関連帳簿書類)を電磁的記録(電子データ)等により、保存する時の方法について定めた法律です。

令和3年度税制改正では、電子帳簿保存法の大幅見直しが行われました。

事前申請の廃止やタイムスタンプ要件の見直し等の要件緩和が実施されるだけでなく、令和4年1月1日以後、電子取引は電子による保存が義務化となりました。これは、事業規模に係わらず企業・個人事業主が対象となります。

対応すべき範囲は想像以上に広く、早急な対策が必要です。

2023年(令和5年)12月31日までの2年間は、一定の要件下で引き続き電子取引を紙で保存することができるように経過措置を講ずるとのことです。

- 当該電子取引の取引情報を、電子帳簿保存法第7条が定める保存要件に従って保存をすることができなかったことについて、やむを得ない事情があると認められること

そして - 出力書面によって適切に保存していること(質問検査権に基づく書面の提示または提出の求めに応じられるようにしていること)

参考:起業したらまっさきに読む経理の本(笠原清明著)

株式会社インプレスコミュニケーションズ

お問合せ・ご相談はこちらからどうぞ

045-869-0337

045-869-0337

営業時間 : 9:30〜18:00《土日祝休日》